「決算書の損益計算書に『固定資産除却損』という項目があるけど、これは何?」

「店舗を閉鎖したら、大きな固定資産除却損が出た。会社の財務にどう影響するの?」

「固定資産除却損は『特別損失』らしいけど、銀行はどう見る?」

会社の決算書、特に損益計算書(P/L)の下の方に、時折「固定資産除却損」や「固定資産売却損」といった勘定科目が現れることがあります。これは一体何を意味し、会社の経営や財務にどのような影響を与えるのでしょうか?

一見すると、単なる会計上の損失処理に見えるかもしれませんが、実はこの固定資産除却損には、経営者が深く理解しておくべき重要な意味が隠されています。

この記事では、中小企業支援の専門家として、固定資産除却損の基本的な意味や計算方法、発生する主な原因、会計上の扱い(固定資産除却損 特別損失)、そして会社の財務への影響(「固定資産除却損 財務への影響」)と、経営者がそこから何を学ぶべきかについて、分かりやすく解説します。

【目次】

まず、言葉の定義と計算の仕組みを理解しましょう。

定義:不要になった固定資産の処分に伴う損失

固定資産除却損とは、会社が事業で使用していた建物、内装設備、機械、車両などの固定資産を、廃棄・解体(除却)する際に発生する損失のことです。

また、固定資産を売却した際に、その売却価額が帳簿価額(※)を下回った場合に発生する損失を「固定資産売却損」といいます。

(※帳簿価額 = 取得価額 - 減価償却累計額)

これらは、その資産が事業に貢献しなくなった(あるいは、売却しても投資額を回収しきれなかった)結果として生じる損失です。

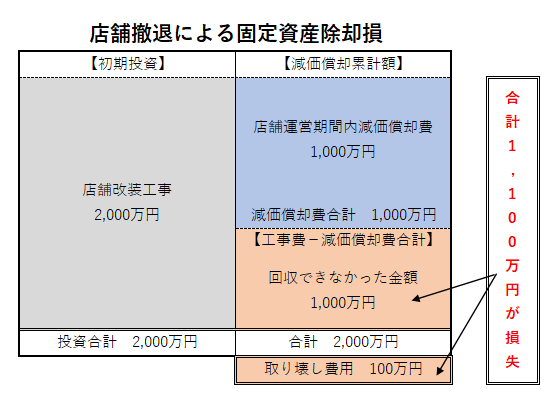

計算例①:資産を取り壊す場合(除却損)

・計算式: 固定資産除却損 = 資産の帳簿価額(取得価額 - 減価償却累計額) + 除却費用

・例: 2,000万円で店舗改装し、これまで1,000万円分減価償却してきた内装設備を、店舗撤退のため100万円かけて解体・撤去した場合。

‣ 帳簿価額 = 2,000万円 – 1,000万円 = 1,000万円

‣ 固定資産除却損 = 1,000万円 (帳簿価額) + 100万円 (除却費用) = 1,100万円

(「店舗撤退による固定資産除却損」図)

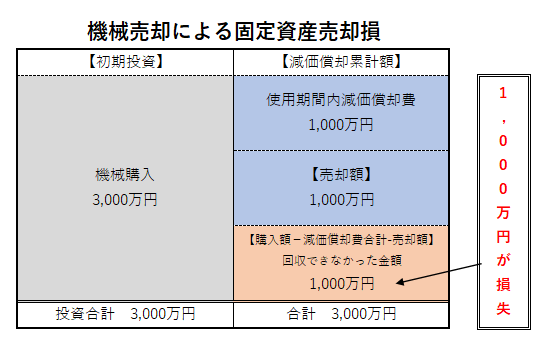

計算例②:資産を売却する場合(売却損)

・計算式: 固定資産売却損 = 資産の帳簿価額(取得価額 - 減価償却累計額) - 売却価額 + 売却諸経費

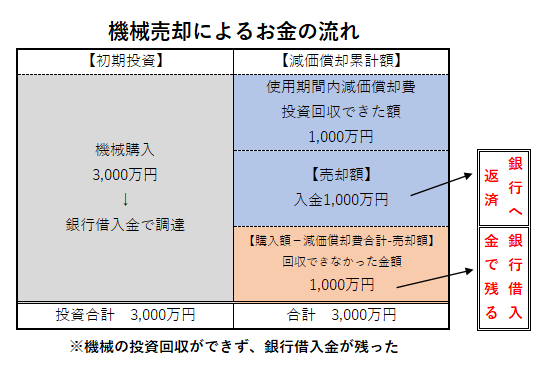

・例: 3,000万円で購入し、これまで1,000万円分減価償却してきた機械設備を、1,000万円で売却した場合(売却諸経費は無視)。

‣ 帳簿価額 = 3,000万円 – 1,000万円 = 2,000万円

‣ 固定資産売却損 = 2,000万円 (帳簿価額) – 1,000万円 (売却価額) = 1,000万円

‣ (※もし2,500万円で売れれば、500万円の「固定資産売却益」となります)

(「機械売却による固定資産除却損」図)

損益計算書上の表示:「特別損失」区分 (固定資産除却損 特別損失)

これらの固定資産除却損や売却損は、通常の事業活動(本業)から経常的に発生する費用とは性質が異なるため、損益計算書上では**「特別損失」**の区分に計上されるのが一般的です。「固定資産除却損 特別損失」として表示されることで、その期の特殊要因であることが示されます。

固定資産除却損・売却損を理解する上で最も重要な点は、会計上の「損失」と、その期の「現金の動き(キャッシュフロー)」が大きく異なることです。これが経営者の勘違いを生む原因となります。

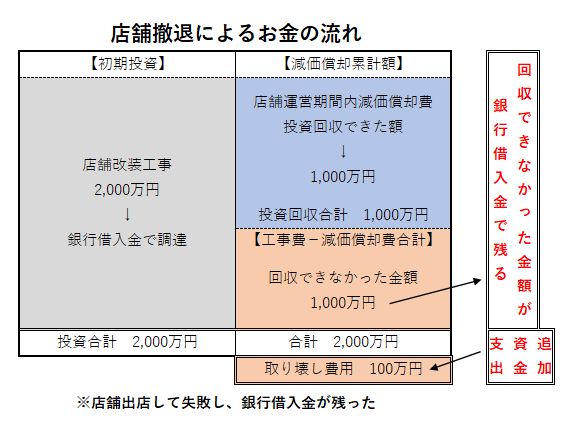

除却損計上 ≠ 現金の大幅流出

上記の店舗撤退例①では、1,100万円という多額の固定資産除却損が計上されますが、その期に実際に会社から現金で支出されるのは、基本的に「除却費用」の100万円のみです。残りの1,000万円(帳簿価額)は、過去の投資額のうち回収できなかった部分を示す会計上の損失であり、このタイミングで新たな現金支出はありません。

(「店舗撤退によるお金の流れ」図)

売却損計上 ≠ 現金の減少

機械売却例②では、1,000万円の固定資産売却損が計上されますが、会社の現金はむしろ売却代金の1,000万円が入金されるため、「増えた」ように見えます。 これにより、「損失が出たのに現金は増えた」という感覚になり、損失の重大性を見逃しがちです。

(「機械売却によるお金の流れ」図)

「見かけの現金」に惑わされない注意

このように、固定資産除却損・売却損は、その期のキャッシュフローへの直接的なマイナス影響が見えにくい(あるいはプラスに見える)ため、経営者は「大した問題ではない」と勘違いしやすいのです。しかし、会計上の損失は確実に発生しており、それは会社の財務基盤を確実に毀損しています。

では、固定資産除却損は会社の財務に具体的にどのような影響を与えるのでしょうか? 見かけの現金の動きに惑わされず、本質的な「固定資産除却損 財務への影響」を理解することが重要です。

損益計算書への影響:当期利益の圧迫

固定資産除却損は「特別損失」として計上され、その期の税引前当期純利益、そして最終的な当期純利益を直接的に押し下げます。 たとえ経常利益が黒字であっても、多額の除却損が発生すれば、最終赤字となる可能性があります。

[関連記事:赤字とは何か?損益計算書4つの赤字の意味と深刻度]

貸借対照表への影響:純資産の減少

発生した損失(赤字)は、貸借対照表の「純資産の部」にある「利益剰余金」を減少させます。つまり、会社の自己資本がその分だけ目減りし、財務の安定性が低下します。 除却損が多額であれば、自己資本比率が大幅に悪化したり、場合によっては債務超過に転落したりする可能性もあります。

[関連記事:決算書の見方 – 資産超過と債務超過の違いとは?]

将来キャッシュフローへの影響:借入金返済負担【重要】

これが最も見過ごされがちですが、深刻な影響です。 もし、除却・売却した固定資産が、過去に銀行からの借入金で購入されていた場合、どうなるでしょうか?

資産(収益を生む可能性があったもの)は会社から無くなったにもかかわらず、その購入資金として借りた借入金の返済義務は残ります。

つまり、**「お金を生み出す道具はないのに、借金の返済だけが残る」**という非常に苦しい状況に陥るのです。今後、その借入金は、他の事業が生み出すキャッシュフローから返済していかなければならず、会社の資金繰りを長期的に圧迫する大きな要因となります。

固定資産除却損・売却損が発生したという事実は、単なる会計処理の問題ではありません。それは、多くの場合、過去の経営判断の結果を示しています。

本質は「投資の失敗」である

固定資産除却損・売却損の本質は、「その固定資産への初期投資額が、その資産の使用期間を通じて(減価償却や最終的な売却によっても)完全に回収できなかった」ことを意味します。 言い換えれば、多くの場合**「投資の失敗」**の結果なのです。

よくある発生原因 (固定資産除却損 原因)

固定資産除却損が発生する背景には、様々な「固定資産除却損 原因」が考えられます。

・過大な設備投資: 事業規模や収益力に見合わない過剰な投資をしてしまった。

・甘い需要予測・計画: 当初の想定通りに売上や利益が上がらず、投資を回収できなかった。

・事業環境の急変: 市場の変化、技術革新、競合の出現などにより、資産が陳腐化・不要になった。

・事業戦略の変更: 会社の方向転換により、既存の設備や店舗が不要になった。

・災害等による物理的損失:(これは不可抗力の場合もあります)

経営者が学ぶべき教訓

固定資産除却損が発生した場合、経営者は損失額の処理だけでなく、「なぜこの損失が発生したのか?」という原因を深く掘り下げ、反省し、次に活かすことが何よりも重要です。

・投資判断は、本当に慎重に行ったか?

・事前の採算予測、シミュレーションは十分だったか?

・楽観的な見通しに偏っていなかったか?

・銀行融資が受けられたから、補助金が出たから、といった理由で安易に投資を決定していなかったか?

・変化に対応するための撤退判断が遅れなかったか?

不確実性の高い時代においては、過去の成功体験にとらわれず、より慎重な投資判断と、計画と実績の差異を検証し改善に繋げる姿勢が、経営者には求められます。

[関連記事:減価償却とは?経営者が知るべき基本と投資回収の視点]

固定資産除却損は、損益計算書上では「特別損失」として一時的な損失に見えるかもしれません。しかし、その本質は**「過去の投資が回収できなかった結果」であり、会社の純資産を減少させ、場合によっては将来のキャッシュフローを圧迫する(固定資産除却損 財務への影響)**という、経営者にとって重い意味を持つシグナルです。

見かけの現金の動きに惑わされず、その損失が発生した原因(固定資産除却損 原因)を真摯に見つめ直し、今後の経営判断に活かしていくこと。それが、同じ失敗を繰り返さないための最善策と言えるでしょう。

この記事が、固定資産除却損への理解を深め、貴社のより健全な財務管理と的確な経営判断の一助となれば幸いです。投資計画の評価や財務分析についてお困りのことがあれば、お気軽にご相談ください。

経営力・財務強化に関するお問い合わせはこちらから。☟