「うちの会社の決算書にある『役員借入金』と『役員貸付金』…銀行はこれをどう見ているんだろう?」

「代表者勘定が多いと、銀行融資に不利になるって本当?」

「銀行の担当者から、役員貸付金についてしつこく聞かれるけど、どう対応すればいいの?」

決算書に記載される「役員借入金」と「役員貸付金」。これら二つを合わせて、会計・金融の世界では「代表者勘定」と呼ぶことがあります。中小企業の決算書には頻繁に登場するこれらの勘定科目ですが、実は銀行からの評価、ひいては融資審査に大きな影響を与える重要なポイントなのです。

本記事では、中小企業支援コンサルタントの視点から、この代表者勘定(役員借入金と役員貸付金)が銀行からどのように評価されるのか、特に「代表者勘定 銀行評価」「役員借入金 銀行評価」「役員貸付金 銀行評価」といったキーワードに関心のある経営者や経理担当者、そして金融機関関係者の皆様に向けて、その実態と対策を分かりやすく解説します。場合によっては「実質債務超過」と判断される要因にもなり得るこれらの勘定科目について、正しい知識を身につけましょう。

【目次】

まず、代表者勘定の基本的な理解から始めましょう。

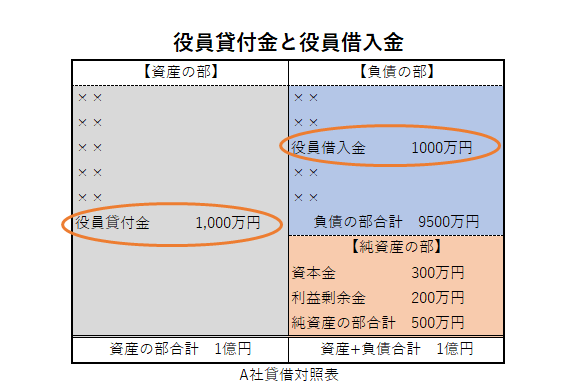

貸借対照表上の位置と資金の流れ

代表者勘定とは、その名の通り、会社の代表者(社長や役員)と会社との間のお金の貸し借りを処理する勘定科目です。

・役員借入金: 会社が経営者個人からお金を借りている状態。貸借対照表の**右側(負債の部)**に計上されます。

‣ 資金の流れ:経営者 個人 → 会社

・役員貸付金: 会社が経営者個人にお金を貸している状態。貸借対照表の**左側(資産の部)**に計上されます。(会計ソフトによっては「短期貸付金」や「長期貸付金」の中に含まれていることもあります)

‣ 資金の流れ:会社 → 経営者 個人

貸借対照表の図解で、左側の「資産の部」に「役員貸付金」が、右側の「負債の部」に「役員借入金」が位置することを示します。

一般的なイメージと銀行評価のギャップ

言葉のイメージからすると、「貸付金」は会社にとってプラスの資産であり、「借入金」はマイナスの負債なので、役員貸付金の方が良い印象を、役員借入金の方が良くない印象を持つかもしれません。

しかし、銀行員が中小企業の決算書におけるこれらの代表者勘定を見る際の評価は、この一般的なイメージとは全く逆になることが多いのです。このギャップを理解することが、銀行との良好な関係構築において非常に重要です。

意外に思われるかもしれませんが、銀行は役員借入金を必ずしもネガティブには評価しません。むしろ、特定の条件下ではプラスに評価することがあります。

なぜプラス評価されるのか(中小企業の特性、資本的意味合い)

その理由は、役員借入金が、特に経営者と会社が一体となっていることが多い中小企業にとって、実質的な資本(自己資本)に近い意味合いを持つと見なされるからです。「疑似資本」とも呼ばれます。

経営者が会社にお金を貸し付ける際の原資は、多くの場合、社長個人の預貯金や、あるいは受け取るべき役員報酬の一部を会社に残している(役員報酬未払)といったケースです。特に後者の場合、本来会社が支払うべき費用を社長が立て替えているような形になり、会社を資金的に支えていると解釈できます。

銀行が「疑似資本」と見なす条件(固定化、原資など)

ただし、全ての役員借入金がプラス評価されるわけではありません。銀行が「疑似資本」と見なすのは、主に以下のような場合です。

・長期間返済されておらず、固定化している: すぐに返済を求められる可能性が低いと判断されるため。

・役員報酬の未払いが原資である、または社長個人の余裕資金が原資である: 社長が個人的に高金利のローン(カードローンなど)で調達した資金を会社に貸し付けているような場合は、プラス評価の対象外、あるいはマイナス評価となることもあります。

実質債務超過でもプラス評価されるケース

この「疑似資本」としての評価は、企業の財務状況を大きく左右します。例えば、貸借対照表上で純資産がマイナス500万円の債務超過状態であったとしても、長期間固定化している役員借入金が1,000万円存在する場合、銀行は実質的な純資産をプラス500万円(-500万円 + 1,000万円)と評価することがあります。これにより、見かけ上は債務超過でも、実質的には財務基盤が強化されていると判断されるのです。これが「役員借入金 銀行評価」のポジティブな側面です。

貸借対照表の純資産の部がマイナス(債務超過)でも、負債の部にある役員借入金(固定化しているもの)を実質的な資本とみなすことで、実質純資産がプラスに転じる様子を図解で示します。

関連情報:「【決算書 見方】資産超過と債務超過の違いとは?実質債務超過と解消法も解説(2025年版)」

一方、役員貸付金に対する銀行の評価は非常に厳しいものとなります。これが「役員貸付金 銀行評価」のネガティブな側面です。

なぜマイナス評価されるのか(資金の社外流出、使途不明瞭)

銀行が役員貸付金を問題視する主な理由は以下の通りです。

・会社資金の社外流出・私的流用: 会社のお金が、事業目的ではなく経営者個人に流出していると見なされます。その使い道が社長の生活費や個人的な投資などであれば、公私混同と判断されます。

・回収可能性の低さ: 経営者個人に貸し付けられた資金が、実際に会社に返済される見込みが低い場合が多いと銀行は考えます。

・実質的な利益の圧迫・粉飾の疑い: 使途不明な支出が役員貸付金として処理されている場合、それは本来費用計上すべきものが隠されている、つまり「実質的な赤字隠し」ではないかと疑われます。

役員貸付金が発生する主な原因(使途不明金、生活費補填)

経営者自身に「会社からお金を借りた」という明確な認識がないまま、役員貸付金が膨らんでしまうケースは少なくありません。その主な発生原因は以下の通りです。

・使途不明金・仮払金の精算漏れ: 領収書のない経費や、内容が不明確な出金が、決算時に税理士によって便宜的に役員貸付金として処理されることがあります。少額でも長年にわたり蓄積すると大きな金額になります。

・役員報酬不足による生活費の補填: 役員報酬を低く設定している場合、経営者が生活費の不足分を会社から引き出してしまい、それが役員貸付金として積み上がることがあります。これは公私混同の典型例です。

・経営者による会社資金の個人的な貸付・投資: 経営者が会社の資金を個人的な知人への貸付や、個人的な株式投資などに流用した場合も役員貸付金となります。

このような役員貸付金は、返済の目途が立たないことが多く、さらに会社は経営者個人から利息を受け取る必要があるため、未収利息が元本に加算されて雪だるま式に膨らんでいくこともあります。

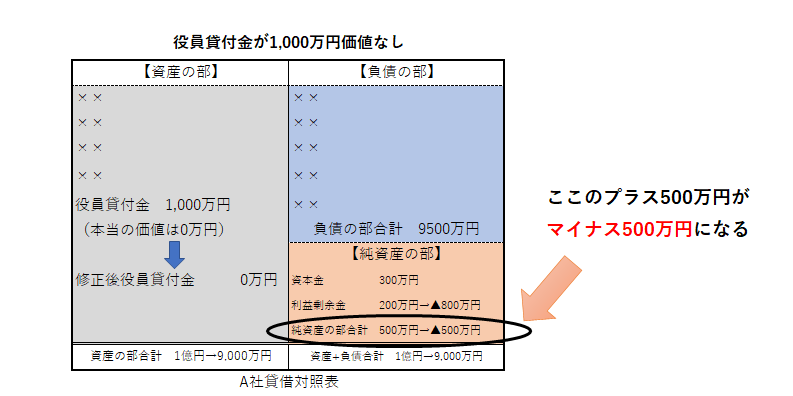

銀行が「実質赤字」と見なすメカニズム

銀行は、回収の見込みが低い、あるいは実態が不明瞭な役員貸付金を「不良資産」と見なします。そして、この役員貸付金の額だけ、実質的な純資産が毀損している(実質的な赤字が隠れている)と評価します。

例えば、貸借対照表上で純資産がプラス500万円の資産超過であったとしても、実態の伴わない役員貸付金が1,000万円存在する場合、銀行は実質的な純資産をマイナス500万円(500万円 – 1,000万円)と評価し、実質債務超過であると判断します。

貸借対照表の資産の部にある役員貸付金(回収困難なもの)を不良資産とみなし、その分だけ実質的な純資産が目減りし、場合によっては実質債務超過となる様子を図解で示します。

(「不良資産役員貸付金」のイメージ)

(「不良資産役員貸付金」のイメージ)

なぜ銀行員は役員貸付金について繰り返し質問するのか?

銀行員が決算説明の際や融資審査の過程で、役員貸付金の内容や発生原因、今後の返済計画などについて執拗に質問してくるのは、「銀行が融資した資金が、役員貸付金という形で会社の外に不正に持ち出されているのではないか?」と強く懸念しているからです。これは銀行にとって重大な関心事であり、融資判断に直結する問題なのです。

関連情報:「【経営者必見】銀行は決算書のどこを見る?中小企業の貸借対照表チェックポイントを徹底解説」

銀行からの評価を改善し、円滑な資金調達を実現するためには、問題のある代表者勘定、特に役員貸付金を整理・解消していくことが不可欠です。

役員貸付金を減らす具体的な方法

長年蓄積された役員貸付金を減らす主な方法は以下の通りです。

1. 役員個人の資金による返済: 最も直接的な方法ですが、経営者個人に十分な資金力が必要です。

2. 役員借入金との相殺: 会社に役員借入金と役員貸付金の両方が存在する場合、これらを相殺処理することで、双方の残高を減らすことができます。

3. 役員報酬との相殺: 将来支払われるべき役員報酬の一部を役員貸付金の返済に充てる形で、毎月少しずつ相殺していく方法です。ただし、役員報酬の金額設定や変更には税務上のルールがあるため注意が必要です。

関連情報:「【社長 役員報酬 決め方】基準は?変更方法は?失敗しないためのポイント(2025年版)」

4. 退職金の活用: 役員退職金の一部を役員貸付金の返済に充当する方法もありますが、退職金の支給には株主総会の承認や適切な算定根拠が必要です。

役員貸付金を今後発生させないための予防策

新たな役員貸付金を発生させないためには、以下の点が重要です。

・経営者自身が公私混同を厳に戒める: 会社のお金と個人のお金を明確に区別し、安易な資金の引き出しを行わないことが大前提です。

・経理体制の整備と透明性の確保:

‣ 現金でのやり取りを極力減らし、取引は可能な限り銀行口座を経由させる。

‣ 領収書や請求書などの証拠書類をきちんと保管し、速やかに経理処理を行う。

‣ 仮払金の精算ルールを徹底する。

・経営者自身の行動改善: 経営者も経費精算のルールを守り、領収書をきちんと経理担当者に提出するなど、模範を示す必要があります。

・適切な役員報酬の設定: 経営者の生活費を考慮した上で、会社の業績に見合った適切な役員報酬を設定することも、結果として不要な役員貸付金の発生を防ぐことに繋がります。

近年、金融機関は融資審査において、企業の財務内容の健全性だけでなく、ガバナンス体制やコンプライアンス意識、経営の透明性をより重視する傾向にあります。

その中で、使途不明瞭な代表者勘定、特に役員貸付金の存在は、公私混同や不適切な会計処理の疑念を抱かせやすく、銀行からの評価を著しく低下させる要因となります。コロナ禍以降、企業の持続可能性がより問われる中で、こうした代表者勘定に対する銀行の目は一層厳しくなっていると認識すべきです。

代表者勘定、特に役員借入金と役員貸付金は、その性質と銀行からの評価が大きく異なります。「役員借入金 銀行評価」は条件次第でプラスにもなり得ますが、「役員貸付金 銀行評価」は多くの場合マイナスであり、時には「実質債務超過」の烙印を押される原因ともなります。

これらの勘定科目を適切に管理し、特に問題視されやすい役員貸付金については、その発生原因を根絶し、既存残高の解消に努めることが、銀行からの信頼を得て円滑な資金調達を実現し、ひいては健全な企業経営を継続していくための重要な鍵となります。

代表者勘定の整理・財務改善に関するご相談はこちら

「自社の代表者勘定が銀行からどう見られているか不安だ」

「役員貸付金を整理したいが、具体的な方法が分からない」

「銀行評価を高め、融資を有利に進めたい」

このようなお悩みやご要望をお持ちの経営者様は、ぜひ一度、当事務所にご相談ください。

経験豊富な中小企業診断士・経営コンサルタントが、貴社の決算書を分析し、代表者勘定の問題点を明確にするとともに、具体的な改善策のご提案、銀行とのコミュニケーション戦略立案などをサポートいたします。

初回のご相談は無料ですので、まずはお気軽にお問い合わせください。

本記事が、貴社の財務体質改善と銀行との良好な関係構築の一助となれば幸いです。

ご相談はこちらからどうぞ。☟

エラー: コンタクトフォームが見つかりません。