「コロナ禍以降、財務が悪化してしまった…」

「事業再建に取り組みたいが、通常の融資では審査が厳しい…」

「自己資本を強化し、金融機関からの信頼を取り戻したい…」

厳しい経済環境の中、このような悩みを抱える経営者の方も少なくないでしょう。そんな中、注目を集めている資金調達方法の一つが「資本性劣後ローン」です。通常の融資とは異なる特徴を持ち、特に事業再生や財務基盤の強化を目指す企業にとって有効な選択肢となり得ます。

本記事では、中小企業支援コンサルタントの視点から、資本性劣後ローンの基本的な仕組みから、日本政策金融公庫(日本公庫)などの制度における具体的な条件、そして活用する上でのメリット・デメリット、気になる資本性劣後ローン 金利体系(令和7年5月現在)まで、網羅的に分かりやすく解説します。

【目次】

資本性劣後ローンを理解する前に、まず「劣後ローン」そのものについて知っておく必要があります。

劣後ローンとは、簡単に言えば返済の優先順位が低い融資のことです。もし融資を受けた企業が倒産などで返済不能に陥った場合、他の一般的な金融機関からの借入金(シニアローンと呼ばれます)などの債務が全て弁済された後、それでもまだ会社に資産が残っていれば、ようやく劣後ローンの返済が開始される、という仕組みです。

つまり、貸し手にとっては回収リスクが高い融資形態と言えます。

では、本題の「資本性劣後ローン」とは何でしょうか。これは、上記の劣後ローンの特性に加えて、非常に資本金に近い性質(資本的意味合い)を持つことからこのように呼ばれています。

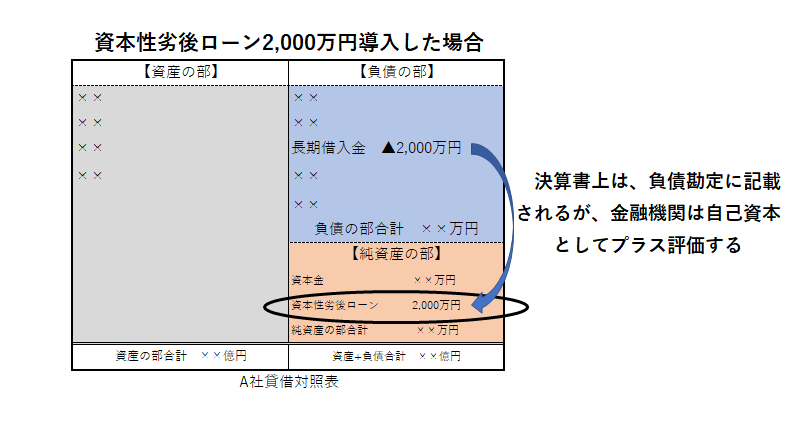

会計帳簿上は「負債」として計上される借入金であることに変わりはありません。しかし、返済の優先順位が極めて低いという特性から、特に金融機関が企業の財務状況を評価する際には、この資本性劣後ローン(の一定部分)を「自己資本」とみなして評価するという大きな特徴があります。これが「資本性」と名付けられる所以です。

この結果、自己資本比率が改善し、財務内容が良くなったように見えるため、他の金融機関からの追加融資や取引条件の改善に繋がりやすくなるという効果が期待できます。

(資本性劣後ローンが企業の財務基盤を下支えし、その結果、民間金融機関からの追加支援(融資)を受けやすくなるという好循環を示唆する図)

(資本性劣後ローンが企業の財務基盤を下支えし、その結果、民間金融機関からの追加支援(融資)を受けやすくなるという好循環を示唆する図)

資本性劣後ローンで融資を受けることには、企業にとって以下のような大きなメリットがあります。

1. 長期間の元金返済据え置き(期限一括償還):

多くの資本性劣後ローンは、融資期間中の元金返済が据え置かれ、期限到来時に一括で償還する(または期限前に任意で返済する)仕組みとなっています。例えば、日本政策金融公庫(日本公庫)の国民生活事業や中小企業事業における資本性劣後ローンでは、返済期日が5年1ヶ月から20年などと長期に設定されており、その間は利息のみの支払いで済むため、短期的な資金繰りの負担を大幅に軽減できます。

2. 財務評価の向上と追加融資の可能性:

これが最大のメリットと言えるでしょう。前述の通り、民間金融機関は、資本性劣後ローンのうち償還期限まで5年を超える部分を自己資本とみなして企業の財務を評価します(ただし、償還期限が5年未満になってくると、1年ごとに20%ずつ自己資本とみなせる額が減少していきます)。これにより自己資本比率が改善し、財務内容が強化されたと見なされるため、他の民間金融機関からの追加融資や支援を受けやすくなるという効果が期待できます。

3. 経営再建への本格的な取り組み支援:

資本性劣後ローンの導入にあたっては、多くの場合、認定支援機関などの専門家による事業計画の策定支援がセットになっています。また、融資実行後も定期的なモニタリング(業績報告など)が実施されるため、単に一時的な資金繰りを楽にするだけでなく、経営課題を明確にし、具体的な再建計画を実行していくという、本格的な経営改善プロセスのスタートを切るきっかけになります。

関連情報:「【経営改善計画書】銀行も納得!数値計画とアクションプランの作り方(2025年版)」

一方で、資本性劣後ローンにはデメリットや注意すべき点も存在します。メリットだけに目を向けるのではなく、これらの点も十分に理解した上で検討することが重要です。

1. 資本性劣後ローン 金利負担が大きくなる可能性(業績連動金利):

資本性劣後ローン 金利は、多くの場合「業績連動型」となっています。これは、企業の業績が良い(黒字)場合は金利が高くなり、業績が悪い(赤字)場合は金利が低く抑えられるという仕組みです。

**日本政策金融公庫(日本公庫)**の「挑戦支援資本強化特別貸付(資本性ローン)」を例に見ると(令和7年5月21日現在)、ご融資後3年間は低い固定金利(例:0.50%)が適用される場合がありますが、それ以降(または当初から)、毎年の直近決算の業績(税引後当期純利益額)に応じて利率が変動します。黒字の場合は、通常の融資と比較して高い金利が適用されることがあります。

【日本政策金融公庫 挑戦支援資本強化特別貸付(資本性ローン)の金利例(令和7年5月21日現在)】

・当初3年間は、黒字でも赤字でも0.5%

【3年経過後の金利】

| 税引後当期純利益 | 期間

5年1か月 |

期間

6,7年 |

期間

8~10年 |

期間

11~15年 |

期間

16年~20年 |

| 黒字 | 3.25% | 3.4% | 3.65% | 3.8% | 3.95% |

| 赤字 | 0.5% | 0.5% | 0.5% | 0.5% | 0.5% |

(注)上記は日本政策金融公庫のウェブサイトに掲載されている金利の一例です。実際の適用金利は、融資制度、審査結果、ご融資後の業績、融資実行時期などにより異なります。最新かつ正確な情報は、必ず日本政策金融公庫の公式サイトでご確認いただくか、直接お問い合わせください。また、国民生活事業の「生活衛生新型コロナウイルス感染症対策挑戦支援資本強化特別貸付」など、類似の制度や特定の条件下で異なる金利体系が適用される場合があります。

業績が良いときに金利が高くなるというのは、通常の融資(業績が良いほど低金利で借りられる)とは逆の考え方です。これは、資本性劣後ローンが株式の配当(利益が出れば多く配当する)に近い資本的意味合いを持つためです。ただし、支払う金利はあくまで「支払利息」として損金処理できる点が、配当金とは異なります。

2. 返済期日に多額の資金準備が必要:

期限一括償還はメリットである反面、返済期日には多額の元金を一括で返済するための資金を用意しなければならないという大きな課題があります。計画的な資金繰りや、期限前弁済(多くの場合、一定期間経過後は手数料なしで可能)の検討も必要になります。

3. 手続きのハードルが高い:

資本性劣後ローンの申し込みには、通常の融資よりも詳細かつ実現可能性の高い経営改善計画書の提出が求められます。**日本政策金融公庫(日本公庫)**の制度では、認定経営革新等支援機関の経営指導を受けて事業計画を策定した事業者が対象となるなど、手続きのハードルは決して低くありません。また、民間金融機関からの協調融資や支援体制が条件となることもあります。

4. 融資実行後の事務負担が大きい:

融資が実行された後も、定期的な業績報告や計画の進捗状況の報告、場合によっては業績不振が続いた際の計画修正などが求められます。通常の融資と比較して、会社側の事務負担は大きくなる傾向にあります。

関連情報:「【資金繰り表 作成方法】初心者でも分かる手順と注意点|会社経営の必須ツール(2025年版)」

資本性劣後ローンは、どのような企業でも利用できるわけではありません。特に政府系金融機関である日本政策金融公庫(日本公庫)や商工中金などが取り扱う制度においては、一定の条件が設けられています。

どのような企業が選定されやすいか?

一般的に、以下のような特徴を持つ企業が対象となりやすいと考えられます。

・新型コロナウイルスの影響などで一時的に財務状況が悪化したが、事業そのものには強みや将来性がある企業。

・スタートアップ企業などで、今後の成長が期待されるものの、自己資本が脆弱な企業。

・過剰債務を抱えているが、資本性劣後ローンの導入によって財務改善と事業再生が見込める企業。

・地域の雇用や経済への貢献度が大きい企業。

・民間金融機関(特にメインバンク)が積極的に経営再建を支援する姿勢を見せている企業(民間金融機関からの新たな融資や出資が見込まれるなど)。

・経営情報や財務状況について、金融機関に対してオープンな情報開示ができる企業。

・融資実行後の業績報告やモニタリングなど、ガバナンス強化に対応できる体制がある企業。

・経営者が強い覚悟とリーダーシップをもって経営再建に取り組む意思を持っている企業。

特に重要なのは、メインバンクの積極的な支援姿勢です。「この企業を何とか支援したい」というメインバンクの強い意向が、資本性劣後ローンの導入を後押しするケースが多く見られます。そのため、企業側から直接申請するというよりは、メインバンクからの提案や斡旋によって話が進むことが一般的です。

日本政策金融公庫(日本公庫)の制度例(概要)

例えば、日本政策金融公庫(日本公庫)では、「挑戦支援資本強化特別貸付(資本性ローン)」などの名称で資本性劣後ローンが提供されています(制度内容や名称は変更されることがあります)。

国民生活事業や中小企業事業など、事業規模に応じた窓口があり、貸付限度額(例:国民生活事業で7,200万円、中小企業事業で15億円など)、返済期間(例:5年1ヶ月~20年)、金利体系(前述の業績連動型)などが定められています。

詳細な条件や最新情報については、必ず**日本政策金融公庫(日本公庫)**や商工中金の公式ウェブサイトで確認するようにしてください。

資本性劣後ローンが制度化された当初は、手続きの煩雑さや、同時期に利用しやすかった「ゼロゼロ融資」などの影響もあり、必ずしも積極的に活用されていたとは言えませんでした。

しかし、近年、特に日本政策金融公庫(日本公庫)や商工中金は、資本性劣後ローンの活用推進に力を入れています。 その背景には、コロナ禍で打撃を受けた中小企業の過剰債務問題が深刻化し、事業再生や財務基盤強化のニーズが高まっていることがあります。

具体的な取り組みとしては、

・資本性劣後ローンに関するセミナーの開催

・活用事例の紹介(日本政策金融公庫のウェブサイト内「融資事例」のコーナーなどで、資本性ローンを活用した企業のケースが紹介されることがあります)

・相談窓口の設置や認定支援機関との連携強化 などが見られます。実際に、令和7年(2025年)に入ってからも、資本性劣後ローンを活用した企業支援のニュースリリースが散見され、その積極性がうかがえます。これにより、以前に比べて資本性劣後ローンがより利用しやすい環境が整いつつあります。

日本政策金融公庫のウェブサイトでは、様々な融資制度の活用事例が紹介されており、その中に「資本性ローン」や「挑戦支援資本強化特例制度」を活用した企業の事例が含まれている場合があります。具体的な事例を探す際は、日本政策金融公庫の「融資事例」や関連するキーワードで検索していただくことをお勧めします。

資本性劣後ローンの活用を成功させるためには、いくつかの重要なポイントがあります。

・メインバンクとの緊密な連携: 前述の通り、メインバンクの理解と協力は不可欠です。日頃から良好な関係を築き、経営状況や将来展望について率直に相談できる体制を作っておくことが重要です。

・精緻な事業計画の策定: なぜ資本性劣後ローンが必要なのか、調達した資金をどのように活用し、どのように事業を再生・成長させていくのかを具体的に示す、実現可能性の高い事業計画が求められます。これには専門家の支援も有効です。

・モニタリング体制の構築と実行: 融資実行後も、計画通りに進捗しているかを定期的にモニタリングし、必要に応じて計画を修正していく柔軟性と実行力が求められます。

資本性劣後ローンは、企業の財務内容を実質的に改善し、経営再建や成長を後押しする可能性を秘めた強力な資金調達手段です。特に、**日本政策金融公庫(日本公庫)**などが積極的に推進している現在は、厳しい状況にある企業にとって一筋の光となるかもしれません。

しかし、その一方で、資本性劣後ローン 金利体系の特殊性や返済時の負担、手続きの複雑さなど、慎重に検討すべきデメリットも存在します。まさに「諸刃の剣」とも言えるでしょう。

安易な利用は避け、自社の状況、将来展望、そして返済計画などを総合的に吟味し、必要であれば税理士や中小企業診断士などの専門家にも相談しながら、最適な判断を下すことが肝要です。

資本性劣後ローン・経営改善に関するご相談はこちら

「自社は資本性劣後ローンの対象になるのだろうか?」

「具体的なメリット・デメリットを、自社の状況に合わせて知りたい」

「事業計画の策定や金融機関との交渉についてサポートしてほしい」

このようなお悩みやご要望をお持ちの経営者様は、ぜひ当事務所にご相談ください。

経験豊富なコンサルタントが、貴社の財務状況や経営課題を丁寧に分析し、資本性劣後ローン活用の是非から、事業計画策定、金融機関交渉まで、貴社の再建と成長を力強くサポートいたします。

初回のご相談は無料ですので、まずはお気軽にお問い合わせください。

本記事が、資金調達にお悩みの経営者の皆様にとって、新たな道筋を見出すための一助となれば幸いです。

ご相談・お問い合わせは、こちらからどうぞ。☟