「決算書に出てくる『現預金』って、具体的に何のこと?」

「貸借対照表の現預金、うちの会社は多い?少ない?」

「帳簿上は現金があるはずなのに、金庫にはほとんどない…なぜ?(帳簿にあるのに現金がない)」

「黒字なのに、会社の現預金が減っていくのはどうしてだろう?」

会社の決算書を受け取った際、経営者や経理担当者の皆様は「現預金」の項目をどのように見ていますか? 「現預金とは」何か、それが示す意味を正しく理解することは、会社の資金繰り状況や財務の健全性を把握する上で非常に重要です。

この記事では、ここ愛媛県をはじめ多くの中小企業をご支援してきたコンサルタントとして、「現預金とは」何か、決算書(特に「貸借対照表 現預金」)での見方、そして多くの中小企業で問題となりがちな「帳簿にあるのに現金がない」理由とその解決策、さらには「黒字なのに現預金が減る」現象の原因と対策について、分かりやすく解説します。「貸借対照表 現金 ゼロ」の場合についても触れます。

【目次】

まず、「現預金とは」何か、基本的な定義と決算書での位置づけを確認しましょう。

定義:現金と預金の合計

現預金とは、その名の通り、会社が保有する「現金」と「預金」の合計額を指します。これらは会社がすぐに事業活動に使える流動性の最も高い資産です。

貸借対照表上の位置づけ

現預金は、貸借対照表(B/S)の左側、「資産の部」の中の**「流動資産」の最も上**に記載されます。流動性が高い(すぐに使える)資産から順に記載される原則があるためです。

「現金」と「預金」の違い

「現預金」としてまとめられていますが、会計上、特に日常の経理処理においては「現金」と「預金」は明確に区別されます。

・現金: 会社が手元で保管している物理的なお金のこと。事務所の金庫にある現金、店舗のレジにある釣銭などが該当します。「現金出納帳」で日々の入出金を管理し、帳簿残高と実際の有高(現物)は常に一致している必要があります。

・預金: 銀行などの金融機関に預けているお金のこと。普通預金、当座預金、定期預金、積立定期預金などが含まれます。通帳や残高証明書で残高を確認できます。

「社長、決算書のこの現金〇〇万円は金庫にありますか?」とお聞きすると、「銀行の普通預金に入っているのでは?」と答えられることがありますが、預金通帳に入っているお金は「預金」であり、「現金」ではありません。

現預金の残高が十分かどうかの一つの目安として、「月商(1ヶ月の売上高)の何か月分」という見方があります。業種や事業サイクルにもよりますが、一般的に月商の1ヶ月分程度の現預金があれば、当面の支払いに対応できる一応の目安とされることが多いです。これを大きく下回る場合は、資金繰りが厳しい状態にある可能性が高いと言えます。

現預金がマイナスになるケース

決算書で現預金残高がマイナス表示されている場合、その主な理由は**「当座貸越」**を利用しているためです。当座預金口座に銀行との契約で融資枠(貸越枠)が設定されており、預金残高を超えて支払いを行っている(=銀行から一時的に借り入れている)状態を示します。

中小企業の決算書で時折見られる深刻な問題が、「帳簿にあるのに現金がない」という状況です。決算書上の「現金」勘定には多額の残高が記載されているのに、実際に金庫などを確認するとほとんど現金が存在しない、というケースです。

現金実査の重要性

まず大前提として、決算時には必ず**「現金実査」**(実際に手元にある現金を数えること)を行い、帳簿上の現金残高と一致しているかを確認する必要があります。

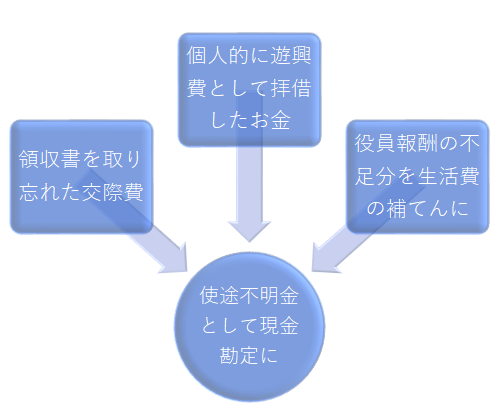

差額発生の主な原因:使途不明金の「現金」勘定処理

帳簿残高と実際の有高に大きな差額がある場合、その主な原因は「使途不明金」を現金勘定で処理(調整)してしまっていることです。

・経営者が個人的な用途で会社の現金を使ったが、領収書がなく経費精算できない。

・営業担当者が経費を仮払いしたが、精算が不明瞭なままになっている。

・内容を説明できない出金があった。

これらの「使途不明な出金」は、本来であれば役員貸付金や仮払金として処理すべき、あるいは損失として計上すべきものですが、適切な処理がされず、あたかも「現金が減った」かのように処理され、帳簿上の現金残高だけが実態とかけ離れて積み上がっていくのです。

(「使途不明金が現金勘定に」の図)

差額=隠れた赤字

**この帳簿と実態の差額は、実質的に会社の「隠れた赤字(未処理の損失や費用)」**です。例えば、帳簿上1,000万円の現金があることになっているが、実際はゼロの場合、その1,000万円は本来、過去のどこかの時点で費用や損失として計上されるべきだったものです。この架空の現金が存在することで、会社の利益や純資産は実態よりも過大に表示されていることになります。

経理体制の問題を示唆

「帳簿にあるのに現金がない」という状態は、会社の経理・事務管理体制に重大な問題があることを示唆しています。どんぶり勘定、公私混同、チェック体制の不備、場合によっては不正の温床となっている可能性も否定できません。原因を特定し、根本的な改善が必要です。

では逆に、「貸借対照表 現金 ゼロ」や極めて少ない場合はどうでしょうか。

ゼロが必ずしも悪いわけではないが…

近年はキャッシュレス決済や銀行振込が主流となり、事業運営上、物理的な現金をほとんど必要としない業態も増えています。そのような会社で、現金勘定の残高がゼロまたは非常に少なく、それが実態と合致しているのであれば、特に問題はありません。

問題は「現預金全体」の残高

重要なのは、「現金」単体の残高ではなく、**「現預金(現金+預金)全体の残高」**です。たとえ現金がゼロでも、預金口座に十分な資金があれば問題ありません。しかし、現金も預金も合わせた「現預金合計額」が、月々の経費支払いや売上規模に対して極端に少ない場合は、資金繰りが非常に厳しい危険な状態にあると言えます。

「帳簿にあるのに現金がない」という架空の現金問題は、放置しても解決しません。銀行からの信用を失い、正確な経営判断を妨げ、将来の事業承継時などに大きな問題となります。経営者自身の責任において、解消に取り組む必要があります。

問題の放置はNG

「今さらどうしようもない」と諦めず、問題に向き合う覚悟が必要です。

解消策例:役員貸付金への振替と返済

一つの現実的な解消方法として、「架空の現金」を「役員貸付金」に振り替えるという方法があります。(これは、使途不明金の多くが役員関連である実態を踏まえた処理です。)

そして、経営者自身がその「役員貸付金」を、会社に対する個人的な借金であると認識し、役員報酬などから計画的に会社へ返済していくのです。

例えば、架空の現金が500万円あれば、それを役員貸付金とし、毎月10万円ずつ役員報酬から返済すれば、50ヶ月で解消できます。会社にとっては、本来あるべきでなかった現金が、実際に500万円戻ってくることになります。

この方法は、経営者の覚悟と痛みを伴いますが、問題を根本的に解消し、財務をクリーンにするための有効な手段となり得ます。(実行にあたっては、必ず顧問税理士に相談してください。)

[関連記事:役員借入金と役員貸付金 – 決算書での意味と銀行評価の違い]

冒頭で触れた「黒字なのに現金がない」(正確には「現預金が減る」)現象。これには主に以下の4つの理由が考えられます。自社の状況と照らし合わせてみましょう。

1. 銀行借入金の元本返済: 借入金の元本返済額が、(税引後利益+減価償却費)で計算されるキャッシュフローを上回っている。元本返済は費用ではないため利益には影響しないが、現金を確実に減少させる。

‣ 対策: 返済計画の見直し(リスケジュール交渉)、キャッシュフロー改善(利益増加、コスト削減)。

2. 在庫として資金が寝ている: 売れない在庫(不良在庫)が増加・滞留している。仕入で現金は出ていくが、売れて現金収入にならない。

‣ 対策: 適正在庫管理、棚卸の徹底、不良在庫の処分。

3. 経費にならないお金の社外流出: 役員貸付金や関係会社への貸付など、費用計上されずに会社の現金が外部に出ている。

‣ 対策: 公私混同の是正、不必要な社外流出の抑制、貸付金の回収計画。

4. 実は(キャッシュフローが)赤字: 損益計算書上は黒字でも、会計処理の誤りや、売掛金増加などでキャッシュフローがマイナスになっている。

‣ 対策: 経理精度の向上、月次決算・資金繰り表でのキャッシュフロー把握、売掛金回収強化。

[関連記事:黒字なのに現金がない!3つの原因と対策]

[関連記事:在庫と利益の関係 – 在庫が増えると利益はどうなる?]

会社の現預金を適切に管理するためには、以下の点が重要です。

時系列分析の重要性

過去数年間の決算書を並べ、現預金残高がどのように推移してきたかを確認しましょう。売上高や借入金残高の推移と併せて見ることで、会社の資金繰りの傾向や課題が見えてきます。

資金繰り表の活用

最も重要なのは、「資金繰り表」を作成し、将来のお金の流れを予測・管理することです。これにより、事前に資金不足を察知し、対策を打つことが可能になります。

[関連記事:中小企業経営者は、キャッシュフロー経営を意識せよ!]

「現預金とは」何か、そして決算書(「貸借対照表 現預金」)での見方、さらに「帳簿にあるのに現金がない」問題や、「黒字なのに現金がない(減る)」理由について解説しました。

・現預金は会社の生命線であり、その残高と増減理由は経営の重要指標。

・帳簿上の現金と実際の現金は必ず一致させる。差額は隠れた赤字。

・貸借対照表の現金がゼロでも問題ない場合もあるが、現預金全体の残高に注意。

・利益と現金の動きは違うことを理解し、資金繰り管理を徹底する。

現預金は会社の血液のようなものです。その流れを正しく把握し、適切に管理することが、会社の健康維持、そして持続的な成長に不可欠です。

この記事が、貴社の現預金への理解を深め、健全な財務管理の一助となれば幸いです。

ご相談・お問い合わせは、こちらからお気軽にどうぞ☟