「決算書を見ると、どうも在庫(棚卸資産)の金額が多い気がする…」

「期末棚卸をしたら、思ったより在庫が多くて利益が予想以上に出た。これって良いこと?」

「在庫過多とは、具体的にどういう状態を指すの?」

会社の決算書、特に貸借対照表(B/S)に計上されている「棚卸資産」、すなわち在庫の金額。経営者の皆様は、その数値の正確性や妥当性を意識されていますか? 実は、多くの中小企業において、この在庫数値が実態と乖離していたり、過剰な状態(在庫過多)になっていたりするケースが散見されます。

そして、この不正確な、あるいは在庫 多い状態は、見かけ上の利益を歪め、資金繰りを圧迫し、銀行からの評価にも悪影響を及ぼす可能性がある、非常に重要な経営課題なのです。

この記事では、ここ愛媛県をはじめ多くの中小企業をご支援してきたコンサルタントとして、なぜ決算書の在庫数値が不正確になりやすいのか、在庫過多とは何か、それが会社の利益やキャッシュフローに与える影響、銀行の見方、そして適正な在庫管理のための具体的な対策について解説します。「棚卸 在庫が多い」と感じている経営者の方は必見です。

【目次】

まず、在庫(棚卸資産)が会社の財務諸表(決算書)でどのように扱われるか、基本を確認しましょう。

貸借対照表(B/S)上の在庫:棚卸資産

在庫(棚卸資産)は、貸借対照表の「資産の部」の中の「流動資産」に分類されます。具体的には、販売目的の商品、製造した製品、製造途中の仕掛品、製品を作るための原材料などが含まれます。(建設業では「未成工事支出金」も該当します。)これらは「将来、販売などを通じて現金化される(または費用化される)資産」として計上されます。

損益計算書(P/L)上の在庫:売上原価の計算要素

在庫は、損益計算書(P/L)においては、売上原価を計算するための重要な要素として登場します。「期首棚卸高」(期のはじめの在庫額)と「期末棚卸高」(期の終わりの在庫額)が、売上原価の計算式(売上原価 = 期首在庫 + 当期仕入 – 期末在庫)に使われます。そして、この期末棚卸高の金額は、貸借対照表の在庫(棚卸資産)の金額と一致します。

[関連記事:在庫と利益の関係 – 在庫が増えると利益はどうなる?]

多くの中小企業で、決算書上の在庫額が実態と合っていない、あるいは過大に計上されている(「在庫 多い」「棚卸 在庫が多い」)のはなぜでしょうか? 主な原因は以下の3つです。

原因①:不十分・不正確な棚卸作業

・頻度の問題: 在庫の現物確認(実地棚卸)が、年に一度の決算時にしか行われない、あるいはそれすら省略されている。

・精度の問題: 棚卸作業が不正確で、数量のカウントミスや記録漏れがある。

理想は毎月(月次決算)、最低でも年一回の期末棚卸は、正確に行う必要があります。これができていないと、決算書の在庫額の信頼性が揺らぎます。

原因②:在庫評価ルールの欠如・形骸化

・評価基準の不在: 「どのくらい古くなったら?」「どのくらい傷んだら?」価値が下がったと判断し、評価額を引き下げる(評価損を計上する)か、あるいは廃棄(除却損)するかの明確な社内ルールがない、またはあっても運用されていない。

・結果: 売れる見込みのない不良在庫(デッドストック)や、市場価値が著しく低下した滞留在庫が、購入時や製造時の価格(簿価)のまま、いつまでも資産として計上され続けてしまう。

原因③:税理士事務所との連携不足

税理士は、通常、会社から提出された棚卸リストに基づいて決算書を作成します。税理士自身が倉庫に出向いて現物を確認することは稀です。そのため、会社側が不正確な在庫データ(数量や評価額)を提出すれば、それがそのまま決算書に反映されてしまいます。 会社と税理士の間で、在庫の実態や評価方針について十分なコミュニケーションが取れていないことも、不正確な在庫計上に繋がります。

[関連記事:銀行が嫌う税理士とは? 経営者が注意すべきポイント]

「在庫 多い」状態の中でも、特に問題となるのが「在庫過多」です。

在庫過多の定義

「在庫過多とは」、一般的に**「事業規模や通常の販売ペースに比べて、保有している在庫量が過剰である状態」を指します。また、「販売不能な不良在庫や、長期間動きのない滞留在庫が多額に存在している状態」**も含まれます。

在庫過多のリスク

在庫過多は、様々な経営リスクを引き起こします。

・資金繰りの悪化: 在庫を仕入れる・作るために支払った現金が回収できず、資金が固定化(寝てしまう)。

・保管コストの増加: 倉庫代、管理のための人件費、保険料などが余計にかかる。

・陳腐化・劣化リスク: 時間の経過とともに、商品の価値が下落・消失するリスクが高まる。

・値下げ販売圧力: 不良在庫を処分するために、大幅な値下げ販売(損切り)を余儀なくされ、利益率が悪化する。

在庫過多が利益を歪めるメカニズム

在庫過多、特に不良在庫を適正に評価せずに期末棚卸高に含めてしまうと、見かけ上の利益が不当に嵩上げされることがあります。

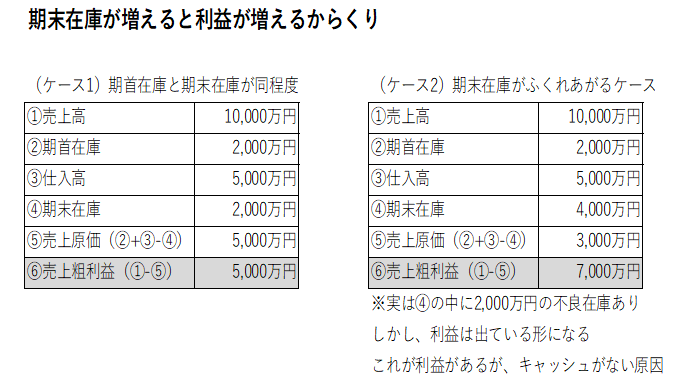

前述の売上原価の計算式 (売上原価 = 期首在庫 + 仕入 – 期末在庫) の通り、期末棚卸高が大きいほど売上原価は小さくなり、結果的に売上総利益が増加します。価値のない在庫を資産として計上し続けることで、本来認識すべき損失(評価損や廃棄損)を先送りし、利益が出ているかのように見せかけてしまうのです。

(「期末在庫が増えると利益が増えるからくり」図)

(解説:ケース2のように期末在庫を過大計上すると、売上原価が減り、利益が増える)

これは実質的な粉飾決算に近い状態であり、経営判断を誤らせるだけでなく、銀行からの信用も失いかねません。

銀行は、融資先の決算書を分析する際、在庫の状況を注意深く見ています。

不良在庫・過剰在庫への警戒

銀行は、過剰な在庫や長期間滞留している在庫は、将来の損失リスクであり、資金繰りを圧迫する要因であることを理解しています。「在庫 多い」決算書を見ると、その中身(質)を疑います。

銀行が行う実態把握の方法

銀行は、以下のような方法で在庫の実態を探ろうとします。

・財務指標分析: 棚卸資産回転期間(在庫が何日分の売上原価に相当するか)などを計算し、業界平均や過去の推移と比較して、異常値がないかチェックします。回転期間が長期化していれば、「在庫 多い」「滞留している」と判断します。

・ヒアリング: 決算報告や融資審査の場で、在庫の内容、管理方法、評価基準などについて質問します。

・資料要求: 詳細な在庫リストや、棚卸表の提出を求めることがあります。

・実地調査: 必要に応じて、倉庫などを訪問し、在庫の現物確認を行うこともあります。

銀行による評価修正

銀行は、不良在庫や過剰在庫が多いと判断した場合、その部分の資産価値をゼロまたは大幅に減額して、実質的な財務内容(特に自己資本)を評価します。決算書上の在庫額を鵜呑みにすることはありません。経営者が隠しているつもりでも、銀行はある程度実態を見抜いていると考えた方が良いでしょう。

(「在庫不良資産」図)

(解説:銀行は不良在庫分を資産とは見なさず、実質的な純資産はもっと低いと評価する)

[関連記事:2期連続赤字になると、銀行員にチェックされる決算書3つの項目]

不正確な在庫計上や在庫過多を防ぎ、健全な経営を行うためには、経営者自身が在庫管理に積極的に関与する必要があります。

1. 定期的な実地棚卸の徹底: 最低でも年1回の期末棚卸は必須です。可能であれば月次や四半期ごとに行い、帳簿と現物の差異を確認・修正する習慣をつけましょう。

2. 明確な在庫評価・処分ルールの設定と運用: 「いつ(例:仕入後〇年経過)」「どんな状態(例:破損、流行遅れ)」になったら評価を下げる(評価損)/廃棄する(除却損)か」という客観的なルールを社内で定め、例外なく運用します。

3. 顧問税理士との連携強化: 正確な棚卸データを提供し、在庫の評価方針について事前に相談・共有します。「税理士任せ」にせず、自社の実態を伝える努力が必要です。

4. 在庫回転期間のモニタリング: 定期的に在庫回転期間を計算し、目標値や業界平均と比較します。悪化傾向が見られれば、原因を分析し対策を講じます。

5. 経営者の「覚悟」:現実直視と改善実行: 最も重要なのは、経営者自身が「正確な在庫数値を把握する」「見せかけの利益ではなく、真の財務状況で経営する」と覚悟を決めることです。時には痛みを伴う評価損の計上や在庫処分も、将来の健全な経営のためには必要です。

長年にわたり蓄積された不良在庫を一度に処理(評価損計上や廃棄)すると、その期の決算で多額の損失が発生し、財務内容が急激に悪化する可能性があります。これは銀行からの評価にも影響しますし、税務上の損金算入が認められないリスクもあります。

したがって、実務上は、顧問税理士とも相談の上、数年かけて段階的に処理していくなど、計画的な対応が必要となる場合が多いです。重要なのは、「問題を認識し、改善に着手している」という姿勢を示すことです。

決算書における在庫(棚卸資産)の数値。「在庫 多い」「棚卸 在庫が多い」と感じる背景には、不正確な管理や評価、あるいは意図的な利益操作が隠れている可能性があります。そして、「在庫過多とは」何かを理解し、その状態を放置することは、見かけ上の利益を歪めるだけでなく、キャッシュフローを悪化させ、銀行からの信用を損なうリスクがあります。

・定期的な実地棚卸と、実態に合った在庫評価ルールの運用が不可欠。

・在庫回転期間などを活用し、在庫効率を常にモニタリングする。

・経営者自身が在庫管理の重要性を認識し、改善に主体的に取り組む。

適正な在庫管理は、単なるコスト削減だけでなく、正確な損益把握、資金繰りの安定化、そして銀行との良好な関係構築の基盤となります。「在庫」を正しく管理し、会社の真の収益力向上に繋げていきましょう。

この記事が、貴社の在庫管理と財務改善の一助となれば幸いです。

ご相談・お問い合わせはこちらからお気軽にどうぞ。☟