「損益計算書(P/L)は黒字なのに、なぜか会社の現金(現預金)が足りない…」

「キャッシュフロー計算書(CF計算書)という書類があるけど、どう見ればいいの?」

「営業CF、投資CF、財務CFって、それぞれ何を表している?」

多くの中小企業経営者様が抱える「黒字なのにお金がない」という悩み。この謎を解き明かし、会社のリアルな現金の流れを把握するための重要なツールが**「キャッシュフロー計算書」**です。

この記事では、ここ愛媛県をはじめ多くの中小企業をご支援してきたコンサルタントとして、なぜ損益計算書だけでは不十分なのか、キャッシュフロー計算書の基本的な見方(「キャッシュフロー計算書 見方」)、その主要な3つの構成要素である営業キャッシュフロー(営業CF)、投資キャッシュフロー(投資CF)、財務キャッシュフロー(財務CF)、そして重要な指標であるフリーキャッシュフロー(FCF)について、初心者の方にも分かりやすく解説します。

※本記事では、以降「キャッシュフロー」を「CF」と略して記載します。

【目次】

まず、なぜ損益計算書(P/L)だけでは会社の「お金の動き」が分からないのか、その理由を確認しましょう。

損益と「お金(現金)の動き」のズレ

損益計算書上の「利益」と、実際の「現金の増減」は必ずしも一致しません。主な理由は以下の通りです。

・現金支出を伴わない費用がある: 減価償却費など。

・現金収入を伴わない収益がある: 売掛金など(入金は後日)。

・費用にならない現金の支出がある: 借入金の元本返済、設備投資、役員への貸付など。

・収益にならない現金の収入がある: 借入金の実行、資産の売却など。

これらの「ズレ」があるため、損益計算書が黒字でも、現金が減ってしまうことがあるのです。

[関連記事:黒字なのに現金がない!3つの原因と対策]

CF計算書=会社の「現金の増減」を明らかにする書類

CF計算書は、この「ズレ」を調整し、一定期間(通常1年間)に、会社の現金(及び現金同等物)が「何によって」「いくら増減したのか」を明らかにするための決算書(財務三表の一つ)です。

キャッシュフロー計算書 見方の基本は、会社の活動を以下の3つの区分に分け、それぞれの活動による現金の増減(CF)を示している点を理解することです。

① 営業活動によるCF (営業キャッシュフロー)

・内容: 会社の本業の事業活動(商品の販売、仕入、経費の支払いなど)によって、どれだけ現金(キャッシュ)を生み出したか(または使ったか)を示します。

・見方: 税引前利益に、減価償却費(非現金支出費用)を加え、売掛金・在庫・買掛金などの運転資本の増減や、利息・税金の支払いなどを調整して計算されます(間接法の場合)。通常、この営業CFがプラスであることが、事業が順調であることの基本となります。

② 投資活動によるCF (投資キャッシュフロー)

内容: 会社が将来の成長のために行う投資活動に関する現金の動きを示します。

見方: 主に、固定資産(土地、建物、機械など)の取得による支出(マイナス)や売却による収入(プラス)、有価証券の売買などが含まれます。成長のための投資を積極的に行っている会社では、投資CFはマイナスになるのが一般的です。

③ 財務活動によるCF (財務キャッシュフロー)

内容: 会社の資金調達や返済に関する現金の動きを示します。

見方: 主に、銀行からの借入による収入(プラス)や返済による支出(マイナス)、株式発行による収入(プラス)、配当金の支払い(マイナス)などが含まれます。

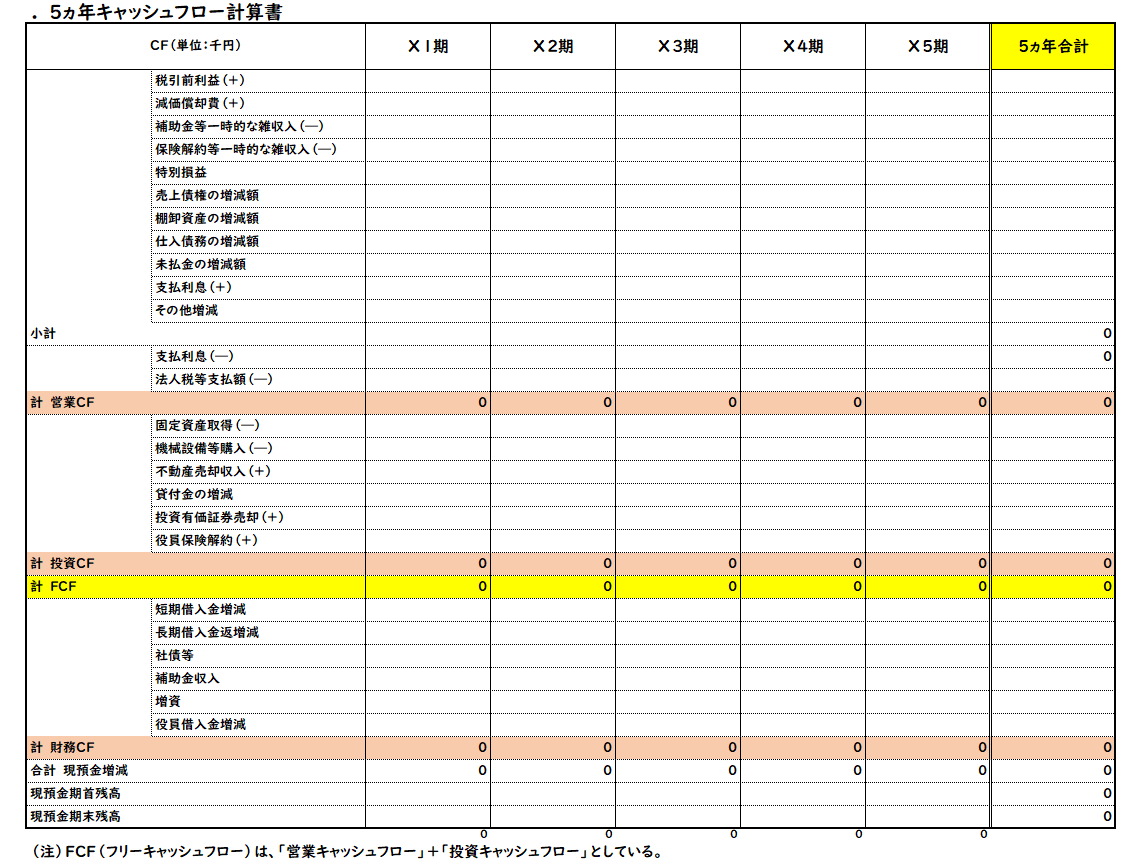

【様式例】キャッシュフロー計算書のイメージ

以下に、一般的なCF計算書のフォーマット例を示します。実際のCF計算書を見る際の参考にしてください。(画像をクリックすると拡大します)

(キャッシュフロー計算書雛形 )

(解説:営業CF、投資CF、財務CFの各項目と、最終的な現金増減額が示される構成)

(解説:営業CF、投資CF、財務CFの各項目と、最終的な現金増減額が示される構成)

CF計算書を見る上で、特に重要な指標がフリーキャッシュフロー(Free Cash Flow, FCF)です。

FCFの計算式と意味

・計算式: フリーキャッシュフロー (FCF) = 営業CF + 投資CF

・意味: 会社が本業(営業活動)で稼ぎ出し、事業維持・成長に必要な投資を行った後に、最終的に「自由に使える」現金がいくら残ったかを示します。このFCFが、借入金の返済、株主への配当、内部留保などの源泉となります。FCFがプラスであることは、会社が健全に価値を生み出していることの重要な証拠です。

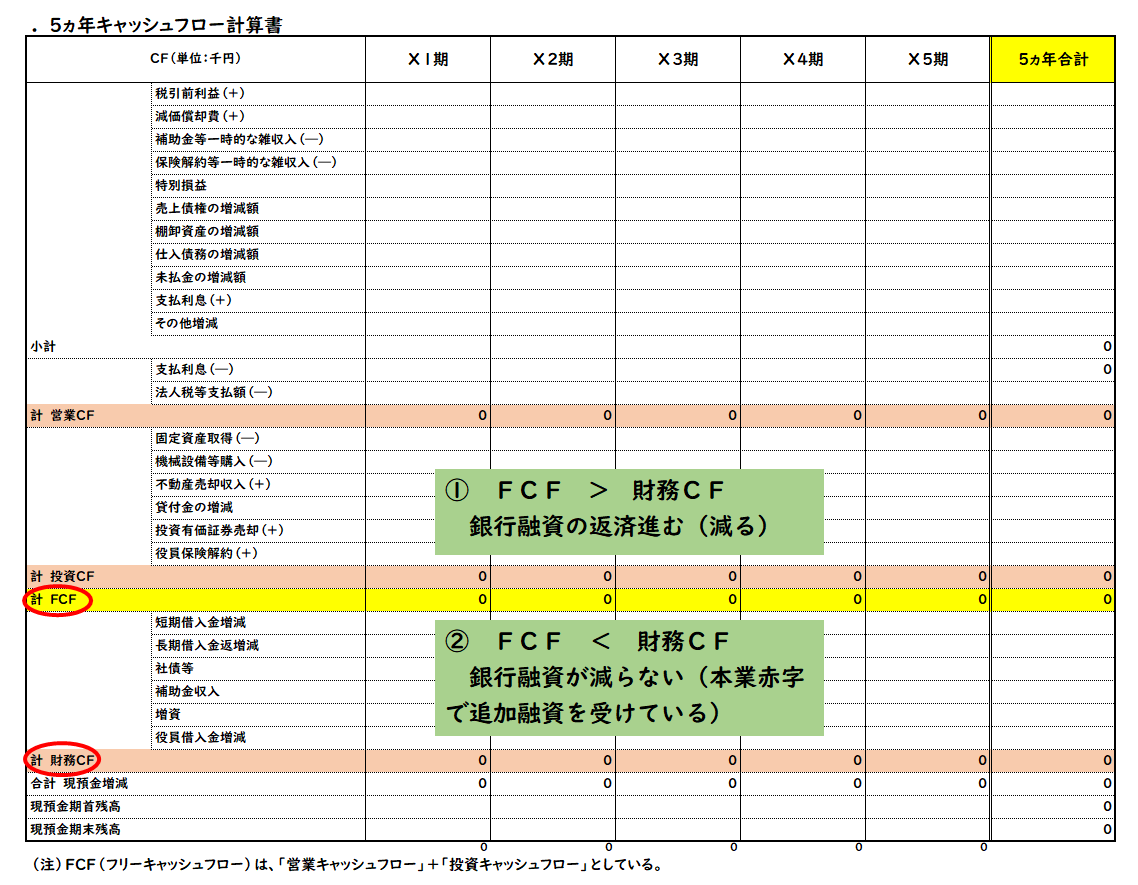

FCFと財務CFの関係:返済原資の視点

FCFは、財務CFのマイナス項目(主に借入金の返済)を賄うための主要な原資です。

・FCF > 借入金返済額: 健全な状態。事業で生み出した現金で借金を返し、さらに手元現金が増える。

・FCF < 借入金返済額: 要注意。事業で生み出した現金だけでは借金返済を賄えず、新たな借入(財務CFのプラス)や手元現金の取り崩しが必要になる。この状態が続くと、財務CFがプラス(借入増)でない限り、現金は減少していきます。

(「FCFと財務CFの関係性」図)

(解説:営業CFと投資CFの合計がFCFとなり、それが財務CF(主に借入返済)を賄えるか、あるいは財務CF(借入実行)で補う必要があるか、の関係を示す)

CF計算書の仕組みを理解すると、「黒字なのに現金がない」理由が明確になります。

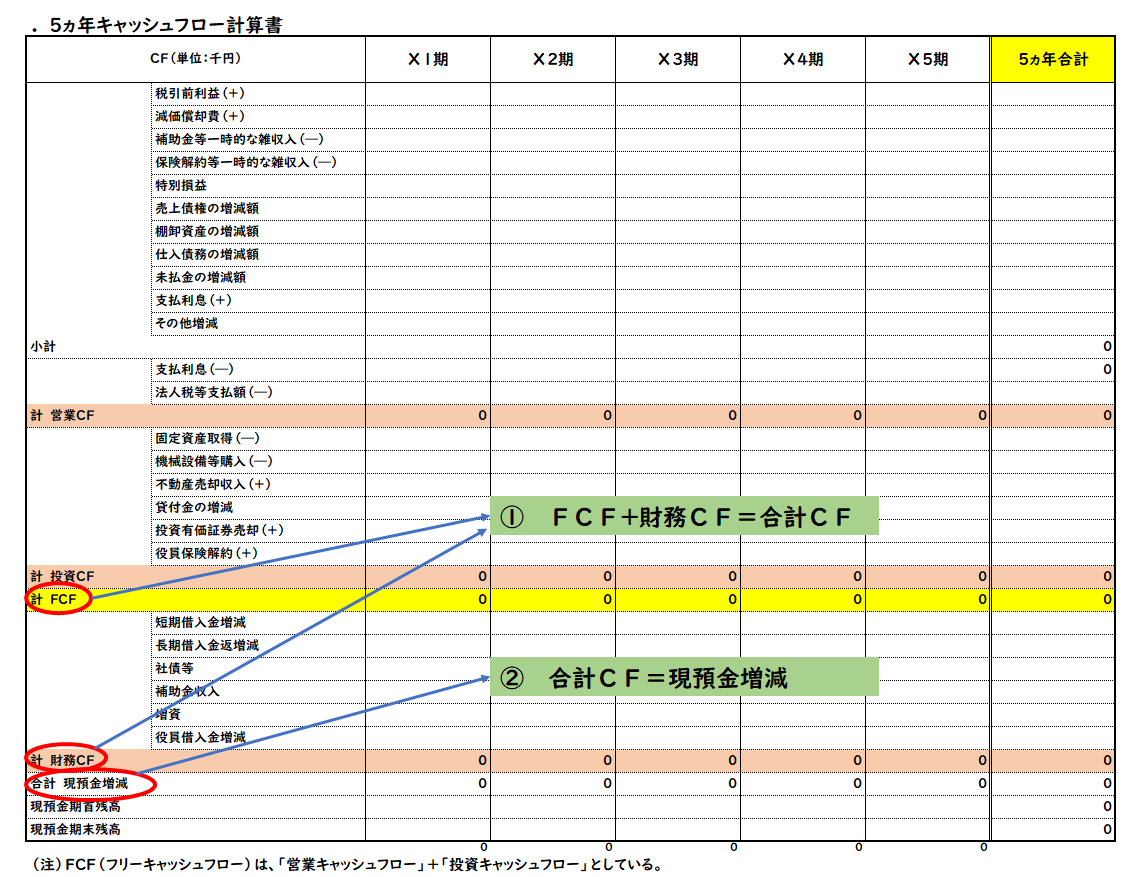

合計CFと現預金の増減は必ず一致

営業CF、投資CF、財務CFの3つを合計したものが「合計CF(現金及び現金同等物の増減額)」であり、これは必ず、貸借対照表上の現預金の期首残高と期末残高の差額(増減額)と一致します。

※営業CF + 投資CF + 財務CF = 合計CF = 現預金増減額

(「合計CFと現預金増減の関係性」図)

「黒字なのに現金がない」= 合計CFがマイナス

つまり、「損益計算書上は黒字なのに、現金(現預金)が減っている」という状況は、**「合計CFがマイナス」**だからです。

その原因は、CF計算書の各区分を見れば分かります。例えば、

・営業CFが黒字でも、それを上回る投資CFのマイナス(大きな設備投資など)があれば、合計CFはマイナスになり得ます。

・営業CFが黒字でも、それを上回る財務CFのマイナス(多額の借入金返済など)があれば、合計CFはマイナスになり得ます。

・営業CF自体が、利益は出ていても、売掛金や在庫の増加によってマイナスになっている場合もあります。

CF計算書を見ることで、どの活動区分で現金が不足しているのかを具体的に特定できるのです。

CF計算書は、単年度だけでなく、複数年(できれば3~5年)の推移を見ることで、さらに多くの気づきが得られます。

複数年(例:5年)のCF合計で傾向を見る

過去数年間の各CF(営業・投資・財務)を合計することで、

・本業で安定してキャッシュを生み出せているか?(営業CF合計)

・どのような投資を継続してきたか?(投資CF合計)

・借入は増加傾向か、減少傾向か?(財務CF合計)

・結果として、現金は増えているか、減っているか?(合計CF合計)

といった、会社の長期的なキャッシュ創出力や財務戦略の傾向が見えてきます。

もし、損益計算書上は黒字が続いていても、営業CFが継続的にマイナス、あるいはFCFが常にマイナスで、借入(財務CFのプラス)に依存し続けているような場合は、注意が必要です。 それは、決算書に計上されていない実質的な損失(例:不良在庫、回収不能な売掛金など)が隠れている可能性を示唆します。

経営改善への活用

CF計算書の分析結果は、具体的な経営改善アクションに繋げることができます。

・営業CFが弱い → 収益力向上、売掛金回収強化、在庫削減など

・投資CFのマイナスが大きい → 投資計画の見直し、投資効率の検証など

・財務CFのマイナス(返済負担)が重い → 借入条件の見直し(リスケ交渉)、利益改善による返済原資確保など

損益計算書(P/L)や貸借対照表(B/S)と並び、**キャッシュフロー計算書(CF計算書)**は、会社の経営状態を正しく理解するための重要なツールです。特に「黒字なのにお金がない」という多くの経営者が抱える悩みを解決する鍵となります。

・キャッシュフロー計算書 見方の基本は、営業CF、投資CF、財務CFの3つの区分を理解すること。

・フリーキャッシュフロー(FCF = 営業CF + 投資CF)は、会社の自由な資金創出力と返済能力を示す重要指標。

・合計CF(3つのCFの合計)は、現預金の増減と必ず一致する。

・CF計算書を分析することで、「黒字なのに現金がない」原因を特定し、具体的な改善策に繋げられる。

ぜひ、CF計算書にも目を向け、自社のリアルな「お金の流れ」を把握し、より的確な経営判断と安定した資金繰りを実現してください。

「自社のキャッシュフロー計算書の見方が分からない」「CF分析から具体的な資金繰り改善策を見つけたい」経営者様は、ぜひ当事務所にご相談ください。貴社の状況に合わせた分析と実践的なアドバイスをいたします。初回無料相談も承っております。

この記事が、キャッシュフロー計算書への理解を深め、貴社の財務改善と持続的な成長の一助となれば幸いです。

お問い合わせはこちらから☟